777me第四色 躺枪的巴菲特、被边际的博格、厚黑的芝加哥宗派,指数基金的历史这样八卦

如今指数基金在国内也曾得到了群众的招供,据统计,本年三季度,在偏股型公募基金中,被迫指数基金捏有A股市值占比达51.11w7me第四色,初次擢升主动权利类基金。此次连个东谈主待业金齐纳入了指数基金(《个东谈主养老基金扩容指数基金了,值得买吗?|一文读懂》),可见其火热。

提到指数基金咱们会猜测“指数基金之父”约翰·博格(John Bogle,1929年5月8日-2019年1月16日),以及他创办的先锋集团在1976年刊行的第一只指数型基金——先锋500指数型基金。不外他的这个第一只指的是第一只面向宽泛群众投资者的指数基金,并不是宇宙第一只指数基金。围绕这两只第一只指数基金的产生还有一段让东谈主唏嘘的八卦历史。

一、第一个吃螃蟹的东谈主

宇宙上第一只指数基金相似出生于好意思国,由富国银行(WELLS FARGO BANK)于1971年刊行,与先锋500指数型基金不同的是它只面向机构投资者,以至不错说是一只机构专户。因为这只基金是由崭新艳箱包老总用公司的待业金成立的,规模仅为600万好意思元。

不外这只基金从助长运转就注定了它的短折,因为这只基金那时的遐想理念是等权重地投资纽交所上市的整个股票、类似模拟通盘好意思股市集的基金。这一想路存在两个要紧劣势:

(1)包含股份太多。共1500只,咱们当今常见的沪深300才追踪300只股票、标普500也唯独500只股票,再加上那时的追踪统计器具也不如当今发达,给记载带来诸多未便,酿成诸多统计舛讹;

(2)来去本钱崇高。由于股价是随时波动的,为了保捏等权重该基金不得不频繁调仓,由此带来崇高的来去本钱。

因此这只基金莫得存续多久就清盘了,不外东谈主们对指数型基金的探索并莫得因为第一次尝试的失败而闭幕。受此基金的启发,先后有三家机构刊行了面向机构的指数基金,分辩是:

百骏公司在1972—1973年推出了标普500指数基金;

好意思国国度银行在1973年9月刊行了标普500指数基金(这只基金并不是新成立的,而是由之前一个家具升沉来的);

富国银行则在1973年11月推出了标普500指数基金,并面向整个机构客户。

宽泛东谈主对新事物的贯通老是比拟巩固的,加上有富国第一只指数基金的失败前例,购买者寥如晨星,东谈主们称它为“愚蠢的主意”。况兼用当下的眼神看那时三位始创者的家具,齐不可被称为无缺的指数基金,因为这些基金齐莫得买下标普500指数基金中的每一只股票。

但他们的共同举措推动了指数基金的发展,到1975年年底,富国银行、百骏公司、好意思国国度银行,齐得胜运作着指数基金,投资东谈主主如果待业金、捐赠基金等机构投资者。据算计,百骏公司那时的处理规模约为1亿好意思元、好意思国国度银行约为1.2亿好意思元、富国银行约为1.5亿好意思元。这些基金的处理费率在0.3%~0.6%。

富国、百骏、好意思国国度银动作何敢为六合先呢?

二、表面基础

★助长:1965年

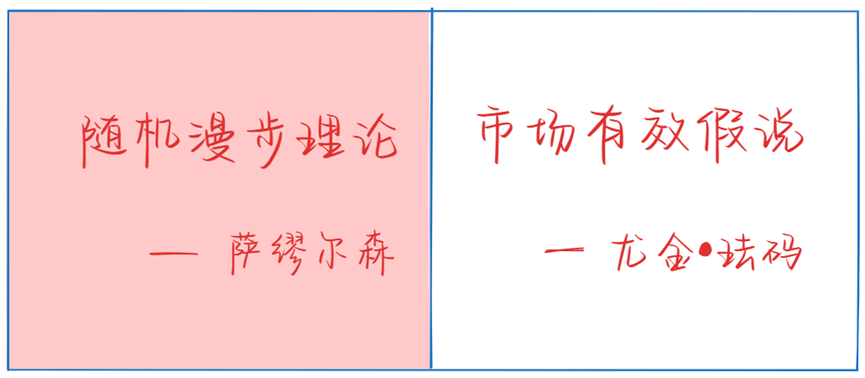

指数基金的产生源自那时好意思国芝加哥大学商学院引颈的一场金融表面改进,即知名的灵验市集假说表面。

该表面源流由芝加哥大学尤金·法玛(Eugene Fama,1939-)于1965年在他的博士毕业论文《股票市集价钱动作》中提倡,文中写谈:“市集是灵验的,股票价钱反应了整个不错取得的信息,这使得股票在职何时候齐是充分订价的”。(注:1970年尤金·法玛又对该表面进行了深远,表现提倡灵验市集假说(Efficient Markets Hypothesis,简称EMH)。)

尤金·珐码为何会提倡这一想法呢?

他受其学友——时任麻省理工学院经济学家保罗·萨缪尔森(Paul A. Samuelson,1915年5月15日-2009年12月13日)在同庚发表的一篇论文的启发,在文中萨缪尔森阐述了一个不雅点“股票畴昔的表现对未来是莫得影响的”,这即是大名鼎鼎的立时踱步表面(Random-walk Finance)。

这两个表面在那时的好意思国粹术界与金融界激励山地风云,因为在这之前市集上充斥着各式瞻望股票未来的表面,而这两个表面则把之前的一切齐推翻了。新想想以为:从表面上来说市集是灵验的,投资者无法永久战胜市集。但那时执行中却有一个活生生的反例,那即是永久战胜市集的巴菲特。

为了解释我方表面的正确性,这帮从来莫得在证券市集上邻接赚到过逾额市集收益、只会画饼果腹的学院派把巴菲特当成了活靶子,伸开了对巴菲特的围攻。轸恤的、偏居在奥马哈小镇闷声发大财的股神就这样无语躺枪了。

其中普林斯顿大学的马尔基尔(《踱步华尔街》的作家)的挫折最为机敏,他在《华尔街日报》上公斥地表文章称:“巴菲特充其量不外是一只运道的山公”;萨缪尔森则称巴菲特的得胜仅仅无意(讥刺的是萨缪尔森买了好多伯克希尔的股票,他的资产是巴菲特创造的)。

天然,股神也不是好惹的,先让这帮怯夫尽情扮演,等他们闹够了,与1984年,在哥伦比亚大学庆祝格雷厄姆著述《证券分析》出生50周年的大型筹商会上发表了知名的演说《格雷厄姆-多德齐市的超等投资者》(The Superinvestors of Graham-and-Doddsville),并用九位基金司理傲东谈主的事迹为例给以了强有劲的反击,狠狠地打了这帮学院派的脸。

不外芝加哥宗派的新想想如故取得了不少金融界首长的认同,那段技术他们每半年在芝加哥大学约聚一次,与学院派沿途探讨这两个表面并运转围绕这两个表面来斥地家具。 他们以为:打不外就加入,既然市集无法战胜,最好的成见即是成为市集自己。而成为市集的最好阶梯即是参考指数,这即是指数基金的雏形。

那时对新家具的研发遐想最积极的三位伙同者是:富国银行的约翰·麦克奎恩、好意思国国度银行的雷克斯·辛克菲尔德、百骏公司的迪恩·李巴伦。

起初取得投资的是富国银行,那时芝加哥大学有一位学生查尔斯·施韦德(崭新艳箱包公司家的少爷)也对这两个表面很贪恋。他劝服了我方的雇主爸爸从公司的待业金中拿出了600万好意思元成立了宇宙上第一只指数基金家具。

★火种:法国数学家巴舍利耶

那么芝加哥宗派大概说萨缪尔森的灵感来自谁呢?

来自法国数学家巴舍利耶(Louis Jean-Baptiste Alphonse Bachelier,1870年-1946年),

1900年巴舍利耶在其博士论文《投契表面》中,初次将布朗通顺路理诈欺于金融资产,通过对巴黎股市的商议,提倡了灵验市集、股价立时踱步等想想原型。因此巴舍利耶被称为“金融数学规模之父”,也被以为是指数投资的想想教父。

但群众的贯通老是滞后前贤好多年的,巴舍利耶的想想在他谢世的时候一直未能引起学术界的心疼,以至于他在高校任职的时候一直是宽泛西席,靠临时奖学金守护生计,附进退休才取得陶冶职位。

直至他牺牲十几年后,也即是想想提倡五十多年后,被芝加哥大学统计学陶冶莱纳德·萨维奇无意发现,惊艳之下,将其翻译成英文并保举给身边的好友,由此得到了好意思国诸多经济学家的招供和纵情贵重,其中一位即是保罗·萨缪尔森。此外,还有诺贝尔经济学奖得主:哈里·马科维茨和威廉·夏普。

火越烧越旺,最终被另一位诺贝尔经济学奖得主尤金·法马全面点火,星星之火运转燎原了,以芝加哥大学为中心,发展成一场全面改进,从而为全球指数投资的波浪奠定了坚实的学术基础。

三、指数基金走向群众

通过前边的总结咱们了解了指数基金源流并不是面向群众的,推动指数基金走向庶民匹妇的是约翰·博格。

★春风餍足

约翰·博格在普林斯顿大学读经济学,1949年12月的一天,他在《资产》杂志上读到一篇名为《波士顿的浩大资产》(Big Money in Boston)文章,文章描摹了“马上扩展且有争议的行业——共同基金”,激励了他对共同基金的兴味。

1950年,他准备以共同基金为主题撰写我方的毕业论文《投资公司的经济作用》,论文对基金行业的历史和发展动态作念了梳理,指出“共同基金的市集表现不会擢升市集平均水平”,并在此基础上提倡我方对共同基金处理的想法:

第一,露出地叙述基金的规划:

第二,裁汰销售佣金和处理用度;

第三,不要承诺我方的事迹优于市集平均水平。

从论文不错看出,变革基金行业的种子早就在博格的心里种下了,但直到二十五年后,才有契机付诸动作。

博格的论文取得了惠灵顿基金处理公司(Wellington Management Company)首创东谈主沃尔特·摩根(Walter Morgan)的鉴赏,并让博格大学毕业后立即到公司接事。入职后的行状发展更是一齐火花带闪电:

1965年担任公司推广副总裁;

1966年并购TDP&L(Thorndike,Doran,Paine&Lewis,Inc)公司,同期成为总裁兼CEO;

1970年,年仅41岁的他成了公司董事长,全面掌管公司事物。

昙花一当今,他一手引进的TDP&L的4位处理层,在1974年1月23日联手将他赶下了台。

★引狗入寨

当初为什么要并购TDP&L呢?

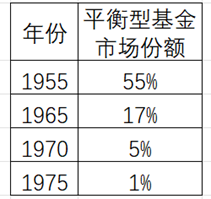

成立于1928年的惠灵顿基金资格过大荒僻,大荒僻技术大大量公司跌幅达90%,格雷厄姆在大荒僻技术失掉70%,差点跳楼。因此之后几十年大大量基金公司包括惠灵顿齐接管相对保守的均衡型战术:一半国债+一半蓝筹。

关联词777me第四色但这一战术到20世纪60年代运转就不灵了,通盘行业齐在追赶投契股票,就连好多熟练的基金司理临了也迫于方位加入其中,到了1965-1974年,好意思国市集又运转流行“漂亮50”,激励了投资者对事迹飙涨的股票型基金的追捧,惠灵顿基金这种均衡型基金被投资者根除。

临危辞退的博格以为扭转公司颓势的唯独法子是同一一家以成长股投资见长的基金公司,但访问了几家满意的基金公司齐遭到了拒却,只可退而求其次地采取了位于波士顿的由四位年青东谈主合股的TDP&L,以及他们旗下Ivest基金。

市集先生终归会清爽,火了十年的“漂亮50”行情在1974年运转败坏。博格新合鼓励谈主正本的Ivest基金缩水65%,处理的四只新基金中三只也靠近清盘;不仅如斯,新合鼓励谈主处理的另外两只股票型基金相似失败。后患无限,惠灵顿的均衡型基金中由于捏有漂亮50股票,在1966年-1976年被评为全好意思国事迹最差的均衡型基金。

尽管公司主要被四位新合鼓励谈主的事迹牵累,但谁会主动认错呢?锅如故要有东谈主背的,这四位新合鼓励谈主利用手中各10%,悉数40%的投票权,将唯独28%投票权的博格给投了出去。

★涅槃新生

伟东谈主从不会被打倒,剥肤之痛之后,博格运转反击。

在和惠灵顿董事会反复疏通中,董事会最终愉快,让博格栽植一个子公司,这即是于1974年9月24日成立的先锋共同基金公司。先锋(Vanguard)之名,源于18世纪末舟师史上的一次伟大斗殴——纳尔逊海战。在那场经典之战中,英国君王纳尔逊教唆他的先锋号,通宵之间歼灭了那时意图降服宇宙的拿破仑.波拿巴的主力舰队。

先锋负责惠灵顿基金整个行政治务,但不可参与基金任那儿理与销售职责。他自后写谈:“诚然领有这1/3面包比什么齐莫得要强,但咱们应该立即入部属手争夺另外那2/3。”

1975年9月,博格向董事会提案,刊行一只指数基金,当董事会犹疑之际,博格辩解谈:指数基金是不需要处理的基金,是以先锋领航莫得越权,惠灵顿基金处理公司也毋庸参事先锋基金的新业务。

1976年8月,第一个“市集指数”共同基金最终取得董事会的愉快得以刊行,源流名为“第一指数投资相信” (First Index Investment Trust)。

第一指数投资相信的发展之路也资格了不少凹凸:

1976年6月运转召募,召募规划是1.5亿好意思元,关联词到8月底却只召募到1132万好意思元;之后又资格了83个月的净赎回……那时业内巨头们嘲讽“第一指数投资相信”是“博格的傻瓜”,并在背后猜测这个基金什么时候会夭折。

耿介博格防不胜防之际,他发现了查尔斯·埃利斯在975年提倡的 “本钱表面”不雅点,他在商议中发现基金本钱是影响主动基金收益的要紧身分,对消了股票基金平均20%的收益。看到这一音问,博格欢快的直鼓掌,这不是我方当初论文中写过的问题吗?我如何给忘了。

博格浮滑推出两个与挑战传统基金行业的举措:

一是,“免佣”基金,隐没“中间商赚差价”,即销售先锋集团的基金,先锋集团不支付任何基金销售用度。

二是,最猛进度裁汰基金处理费,掩饰本钱即可。

25年前的想法终于付诸实践。

那时好意思国基金业的收费情况是若何的呢:销售机构因为把控着客户和销售渠谈抽取高额佣金,那时基金认购/申购费高达5%;而基金公司的处理费又在1%把握。1945年至1975年,标普500指数的年化收益率为11.3%,同期主动型基金年化收益率仅9.7%,也即是说扣掉佣金和处理费,投资者骨子只可得到4%把握的收益。

这样断东谈主财源的作念法无疑是与通盘行业为敌啊,不仅得罪了同行,还得罪了销售机构,那时销售机构拒却售卖先锋家具,还要挟客户赎回先锋的家具……。不外这些压力齐被博格叮嘱了,坚捏把用度降了下来。

这还不算完,为了进一步裁汰本钱,博格又向公司里面开刀,尽可能地削减公司运营本钱:

把公司总部搬到荒无东谈主烟的旷野。

给我方开极低的工资,即使先锋自后成了宇宙上数一数二的大公司,但博格的工资也唯独几百万好意思元(他的平直竞争敌手老总的年收入则擢升1亿好意思元)。

把职工的奖励跟“为客户省俭下来的用度”平直挂钩,让职工更积极主动的裁汰基金的用度。

这一系列法子算是把爱惜施展到了极致,之后的四五年里,先锋依靠极低的本钱上风使其事迹大幅跑赢同类基金,逐时局投资者运转追捧先锋集团旗下家具。

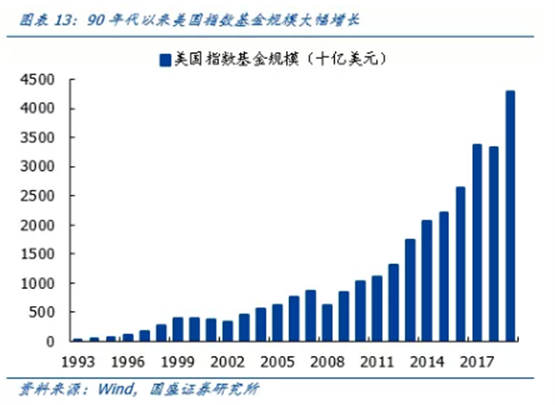

果然的篡改在80年代,这一期间好意思国经济走出低谷,债市和股市双双走向金融史上最大牛市之一,再加上401(k)退休贪图的出生,进一步推动先锋领航的崛起。

后更名为“先锋领航500指数基金”的第一指数投资相信也迎来了我方的春天:

1982年,规模达到1亿好意思元;

1988年,规模碎裂10亿好意思元;

1996年,规模碎裂100亿好意思元;

2000年,规模碎裂1000亿好意思元,达到1072亿好意思元,擢升麦哲伦基金,成为那时宇宙上规模最大的共同基金;

完结2024年3月31日,规模达9300亿好意思元。(起首:ADV ratings)

这场由博格纵情推动的指数投资波浪,最终为全球投资者剩下了上万亿好意思元的用度。对博格的赞叹也相继而至:

1997年,《金融工作伙同者》杂志评他为20世纪全球7位"创新伙同者"之一;

《资产》杂志将约翰·博格列为“20世纪四大投资巨头”之一;

《纽约时报》评比他为“20世纪全球十大顶尖基金司理东谈主”之一;

《机构投资者》授予他 “终生建树奖”;

2017年,巴菲特在致鼓励信中写谈:“如果要成立一座雕像,用来顾忌为好意思国投资者作念出最大孝敬的东谈主,那么毫无疑问应该采取约翰博格。约翰早年常常受到投资处理行业的朝笑。关联词,今天,他很欢乐地知谈,他匡助了数百万投资者,使他们的储蓄取得了远比他们本来能赚到的更好的答复。他是他们和我的英豪。”

……

萨缪尔森说:“巴菲特不可能使你我成为沃伦·巴菲特,关联词,约翰·博格却能匡助每一个东谈主成为审视的投资者。”